この記事では減損会計(げんそんかいけい)について説明していきます。

日経新聞をみると、時々「減損」って言葉を目にしますよね。

最近だと、こちらの記事。

日経新聞2020年11月16日:佐渡汽船、今期38億円の最終赤字 10億円の債務超過に

当たり前のように「減損」という言葉が出てきますが、意味が分からないまま読んでいませんか?

この機会に一緒に学んでいきましょう。

目次

減損ってなに?

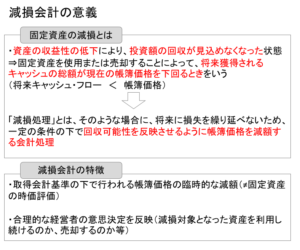

減損会計は将来に損失を繰り延べないための処理です

減損とは、「固定資産を使用または売却することによって、「将来獲得されるキャッシュの総額」が「現在の帳簿価格」を下回るとき」を言います。

つまり、将来キャッシュ・フロー < 帳簿価格 となっているときのことです。

固定資産とは機械や建物などのことで、事業に使うために購入します。

例えばお菓子を作る機械を100万円で買ったとします。

その時って、「機械を買った金額(100万円)」よりも「お菓子を売って得られるお金」が高くなることを狙って買いますよね?

そうじゃないとビジネスとして成り立ちませんので。

で、実際に、「お菓子を売って得られるお金」が100万円を超える見込みであればそれでOKなんですけど、

もし、お菓子の売れ行きが悪くなって、100万円稼げなくなってしまったとしたら

その100万円を全額回収できないってことになりますよね。

そこで、会計では「100万円回収できなくなった可能性が高くなったのなら、回収できない部分を計算して損失計上しろ!」と要求するのです。

これが「減損会計」ってやつです。

なんだか、取り立て屋みたいな怖い会計基準ですけど、目的は「損失を早く計上して、健全な経営を行ってもらうようにしよう!」ということなのです。

固定資産の時価会計とは違います

以上が、固定資産の減損処理の説明なのですが、「固定資産を時価評価している」わけではありません。

あくまでも、固定資産は買ってきたときの価格(取得価格)で計上するのがルールです。

その取得価格で計上するという原則ルールの中で、

「取得価格を下回る分しかお金を得られないようなら、回収できない分は費用計上してね」と会計基準は言っております。

以上をスライドにまとめるとこんな感じです。

減損ってどうやって計算するの?

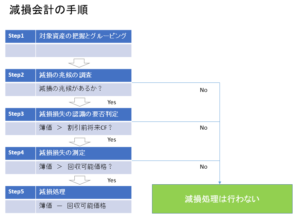

全部で5つのステップがあります。

では、次に減損をどうやって計算していくのかについてみていきましょう。

5つのステップがあります。

Step1:対象資産を把握してグルーピングします

Step2:減損の兆候があるかを調べます(減損の兆候の調査)

Step3:減損をしなければいけないかどうかを検討します(減損の認識の測定)

Step4:減損を計算します(減損損失の測定)

Step5:計算した減損を仕訳におこして会計処理します(減損処理)

以下それぞれについて説明していきます。

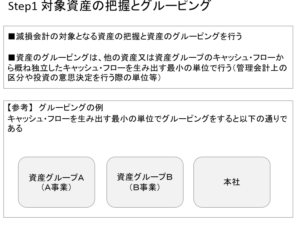

Step1:対象資産を把握してグルーピングします

まずは、資産の対象を確認し、資産のグルーピングを行います。

グルーピングはどうやって行うかというと、「他の資産又は資産グループのキャッシュ・フローから

概ね独立したキャッシュ・フローを生み出す最小の単位で行う」ということで

管理会計上の区分や投資の意思決定を行う際の単位で分けます。

よくある例としては事業別ですね。

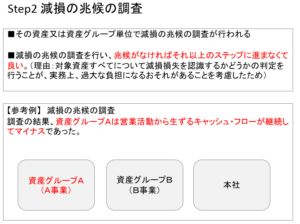

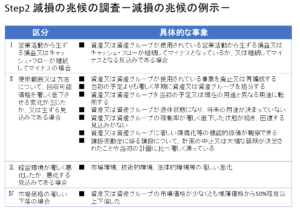

Step2:減損の兆候があるかを調べます(減損の兆候の調査)

次に、各グループ単位で、減損の兆しがないか調査します。

ここで、兆しがないものはそこで終了。減損損失の計上はありません。

兆しがあるかどうかは、次のスライドのような事象が起こっているかどうかで判断します。

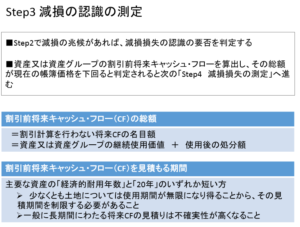

Step3:減損をしなければいけないかどうかを検討します(減損の認識の測定)

Step2で減損の兆しがあると判断された資産について、次に減損しなければいけないかどうかを検討します。

具体的には「資産又は資産グループの割引前将来キャッシュ・フロー」を算出し、

その金額が帳簿価格を下回る場合には、次のStep4に進みます。

もし「資産又は資産グループの割引前将来キャッシュ・フロー」 > 帳簿価格 となる場合にはそこで終了。

減損損失の計上は不要です。

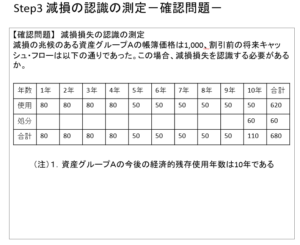

文章で書いてもなかなかイメージしずらいと思いますので、数値例で確認してみましょう。

減損の兆候のある資産グループAの帳簿価格は1,000、割引前の将来キャッシュ・フローは680でした。

この場合、減損損失を認識する必要があるでしょうか。

考えてみてください。

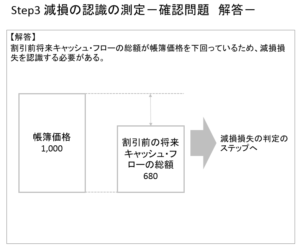

正解はこちら。

割引前将来キャッシュ・フローの総額680が帳簿価格1,000を下回っているため、

減損損失を認識する必要があるという結論になります。

簡単ですね。

Step4:減損を計算します(減損損失の測定)

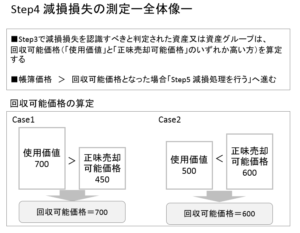

Step3で減損損失を認識すべきと判定された資産又は資産グループは、

回収可能価格(「使用価値」と「正味売却可能価格」のいずれか高い方)を算定します。

そして、帳簿価格 > 回収可能価格となった場合には「Step5 減損処理」へ進みます。

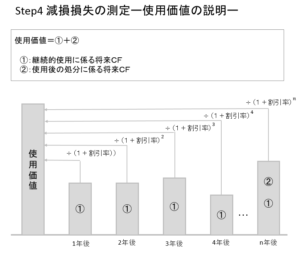

ここで、「使用価値」と「正味売却可能価格」という用語が登場してきました。

「使用価値」とは、以下①と②を足したものです。

①継続的使用に係る将来CF

②使用後の処分に係る将来CF

資産を使い続けることによって、いくらのお金が獲得できるのかということですね。

一方、「正味売却可能価格」とは、時価から処分費用見込額を除いた額です。

これは要するに売った時に獲得できるお金のことです。

Step5:計算した減損を仕訳におこして会計処理します(減損処理)

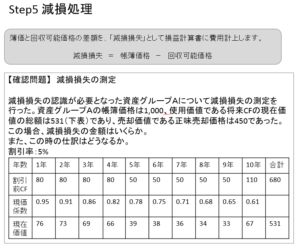

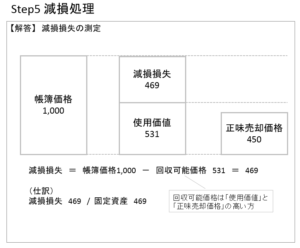

簿価と回収可能価格の差額を、「減損損失」として損益計算書に費用計上します。

数値例で確認してみましょう。

減損損失の認識が必要となった資産グループAについて減損損失の測定を行った。

資産グループAの帳簿価格は1,000、使用価値である将来CFの現在価値の総額は531であり、

売却価値である正味売却価格は450であった。この場合、減損損失の金額はいくらか。

また、この時の仕訳はどうなるか。

仕訳は、減損損失 469 / 固定資産 469 になって、この469が減損損失として損益計算書に計上されることになります。

実際の決算書の減損損失をみてみよう(株式会社出前館の例)

では、実際の決算書の減損損失を見ることで理解を深めていきましょう。

例として取り上げるのは、株式会社出前館です。

特別損失として計上されていることがわかります。

まとめ

減損についての説明はこれで以上になります。

大変お疲れさまでした。

ポイントは、「取得価格を下回る分しかお金を得られないようなら、回収できない分は費用計上してね」ということです。