経済産業省は、2020年版「グローバルニッチトップ企業100選」を選定しています。

これは、世界市場のニッチ分野で勝ち抜いている企業や、国際情勢の変化の中でサプライチェーン上の重要性を増している部素材等の事業を有する優良な企業を選定するものです。

この「グローバルニッチトップ企業100選」に含まれている会社の1つである「ユニオンツール」を見ていきます。

ユニオンツールがどのような強みを持っているのかを理解していきましょう。

目次

ユニオンツールは何をしている会社?

ユニオンツールは、プリント配線板用超硬ドリル(PCBドリルといいます)を中心に、産業用切削工具に強みを持つ機械工具メーカーです。

プリント配線板用超硬ドリルとは?

プリント配線板用超硬ドリル(PCBドリル)とは、電子部品を電気的につなぐプリント配線板に穴をあけるための専用工具です。

<イメージ図>

2つめのツイートの上段真ん中の画像がPCBドリル

ユニオンツール(6278)

プリント配線板用の超硬ドリルで世界シェア3割のトップ企業。

PCBドリルの市場規模は中国で拡大中。その割には売上伸びてないからシェア落としてる?もしくは単価が落ちてる。

仕向け先は分散されてる。

売上 229億→海外65%

OP 31億

ROE 4.5%

PBR 0.86倍 pic.twitter.com/GVNIxQ3Mvt— 上原@外銀→投資家 (@uehara_sato4) July 4, 2020

プリント配線板とは?

電子回路や電気回路の配線の一部を印刷して展開した板をプリント配線板とよんでいます。

回路がプリントされる前の板を銅張積層板とよんでいます。

<イメージ図>

『電子工作』(8)

『プリント基板』

基板の一種で以下のふたつをまとめて指す総称。絶縁体でできた板の上や内部に導体の配線が施されたもの。プリント配線板と呼ばれる。 電子部品がはんだ付けされ電子回路として動作するようになったもの。 pic.twitter.com/j1uCZ2HY6A— K's Dee(ケイズ・ディー)🎸歌うロボット工学者・SSWで空想大学『京都観光文化大学』配信 (@Ks_Dee_info) August 22, 2019

なぜプリント配線板用超硬ドリルを手掛けるようになったの?

ユニオンツールは創業間もない頃、歯科用のドリル(デンタルバー)を製造しており、分野でも日本一の地位を占めていました。

このような実績を通じ、「より硬く、より高品質な”小さいドリル”を造って欲しい」との産業界からの要請を受け、当時日本で製造しているところがなかったPCBドリル分野に参入しました。

ユニオンツールの強みは?

高い技術力

経済産業省は、2020年版「グローバルニッチトップ企業100選」によると、

ユニオンツールは「プリント配線板用超硬ドリル(電子製品等の基盤の穴あけに使用)」で受賞をしています。

ユニオンツールの主力製品ですね。

ユニオンツールでは生産設備の開発を自社で手掛けており、特にPCBドリルの設備はほぼ100%自社開発となっています。

このことが、ユニオンツールの高い技術力を生む原動力となっています。

この自社生産設備は、設備開発技術者と製造現場が積極的に情報交換を行うことで製造効率が高められており、需要の変動へのスピーディな対応を可能にしています。

さらに外部から設備を購入するのに比べ、自社で設備を生産することにより設備投資金額を安価に抑えることに成功しています。

非常に健全な財務体質

ユニオンツールの財務体制は非常に堅実です。

特徴は大きく2つあり、

1.創業以来連続の黒字経営、

2.外部からの借入金がない無借金経営

です。

また、安定性の指標である自己資本比率は90%以上となっており、リスクの少ない環境で社員は業務に専念することができます。

業界シェアNo.1

ユニオンツールはPCBドリルの業界シェアNo.1です。

この実績もユニオンツールの強みです。

やはりNo.1の会社に受注が集まりますからね。

ユニオンツールの弱みは?

有価証券報告書(2020年12月期)の【事業の状況】の中から、一般的なものを除きユニオンツールに特有と認められるリスクを記載します。

要約すると以下の通りです。

・売上高の大部分はPCBドリルに依存しているため、主要市場であるプリント配線板市場の生産動向の影響を強く受ける

・売上高の約90%が、日本を含むアジア向けに集中しており、地区での政治的・経済的・社会的変化や法規制等の変更および天変地異の発生などにより、経営成績等に影響が及ぶ

・主要原材料は超硬合金「タングステンカーバイド」であり、タングステン鉱石の市場価格変動の影響を受け調達価格が変動する

・自社製機械設備製造の大部分および技術開発の大部分が、新潟県長岡市の長岡工場に集中しているため、同地区の地理的環境や物流網への変化・支障が生じた場合、経営成績等に影響を及ぼす可能性がある。

PCBドリルへの依存体質

リスクの内容

ユニオンツールグループの売上高の大部分は、PCBドリルに依存しており、今後しばらくはこうした状況が続くものと予測されます。

このため、同製品の主要市場であるプリント配線板市場の生産動向に、当社グループの経営成績等は影響を受けています。

近年、プリント配線板は高品質・高密度傾向が強く、その用途も非常に拡がっている分野で、当社グループの供給能力・品質・技術において十分に市場の成長をリードしていけるものと考えています。

同様に、プリント配線板には、近年めまぐるしい技術革新が起こっています。

このため予測し難いことではありますが、プリント配線板の技術開発動向や製造方法なども経営成績等に影響を及ぼす可能性があります。

リスクへの対応策

このような状況に鑑み、当社は、対象市場が異なる超硬エンドミルや転造ダイス製品の拡大にも注力しています

日本を含むアジア向け売上高が高いこと

リスクの内容

連結売上高の約90%が、日本を含むアジア向けとなっています。

世界的にこの地区への製造業シフトが見られ、このような傾向は止むをえないものと考えております。

このような状況から、この地区での政治的・経済的・社会的変化や法規制等の変更および天変地異の発生などにより、当社グループの経営成績等に影響が及ぶ可能性があります。

原材料価格動向

リスクの内容

当社グループ製品の主要原材料は超硬合金「タングステンカーバイド」であり、タングステン鉱石の市場価格変動の影響を受け調達価格が変動します。

当社グループは、高まる製品供給責任を重く受けとめ、安定した材料調達努力を続けておりますが、急激な需要増や供給量の低下など原材料価格の高騰があった場合には、経営成績等に影響を及ぼす可能性があります。

製造ノウハウ等が一つの拠点に集中していること

リスクの内容

自社製機械設備製造の大部分および技術開発の大部分が、新潟県長岡市の長岡工場に集中しております。

製造・技術一体となった効率高い生産設備の開発、最先端技術製品の市場に先んじての投入など、集中させているメリットは十分にあると考えております。

しかしながら、同地区の地理的環境や物流網への変化・支障が生じた場合、経営成績等に影響を及ぼす可能性があります。

ユニオンツールの業績は?

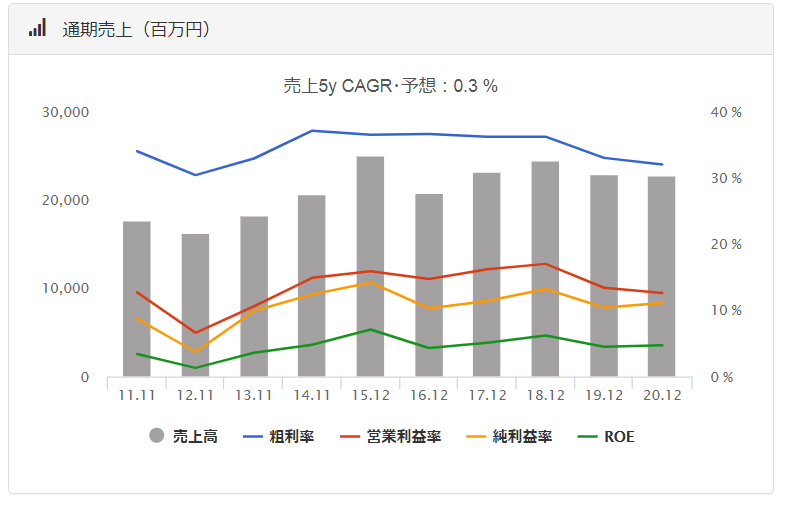

バフェット・コードをつかって業績を見ていきましょう。

(バフェット・コードより)

| 決算年度 | 単位 | 2020 | 2019 | 2018 |

| 売上高 | 円 | 22,817,501,000 | 22,877,969,000 | 24,514,771,000 |

| 売上総利益率 | % | 32 | 33 | 36.2 |

| 営業利益率 | % | 12.6 | 13.4 | 17 |

| 純利益率 | % | 11.1 | 10.4 | 13.2 |

| ROE | % | 4.7 | 4.5 | 6.2 |

| ROA | % | 4.4 | 4.2 | 5.7 |

| 自己資本比率 | % | 93 | 93 | 92 |

| 営業CF | 円 | 5,071,929,000 | 5,041,990,000 | 4,553,656,000 |

| 投資CF | 円 | 684,091,000 | -1,908,845,000 | -3,452,173,000 |

| 財務CF | 円 | -1,112,099,000 | -1,110,441,000 | -1,037,262,000 |

売上・利益率とも安定した値で推移しています。

営業利益率は10%以上で高い利益率を誇っています。

キャッシュ・フローにも問題点は見当たらず、自己資本比率も90%を超える高い水準を確保していることから財務リスクは相当低いと思われます。

ユニオンツールの株価は割高?割安?

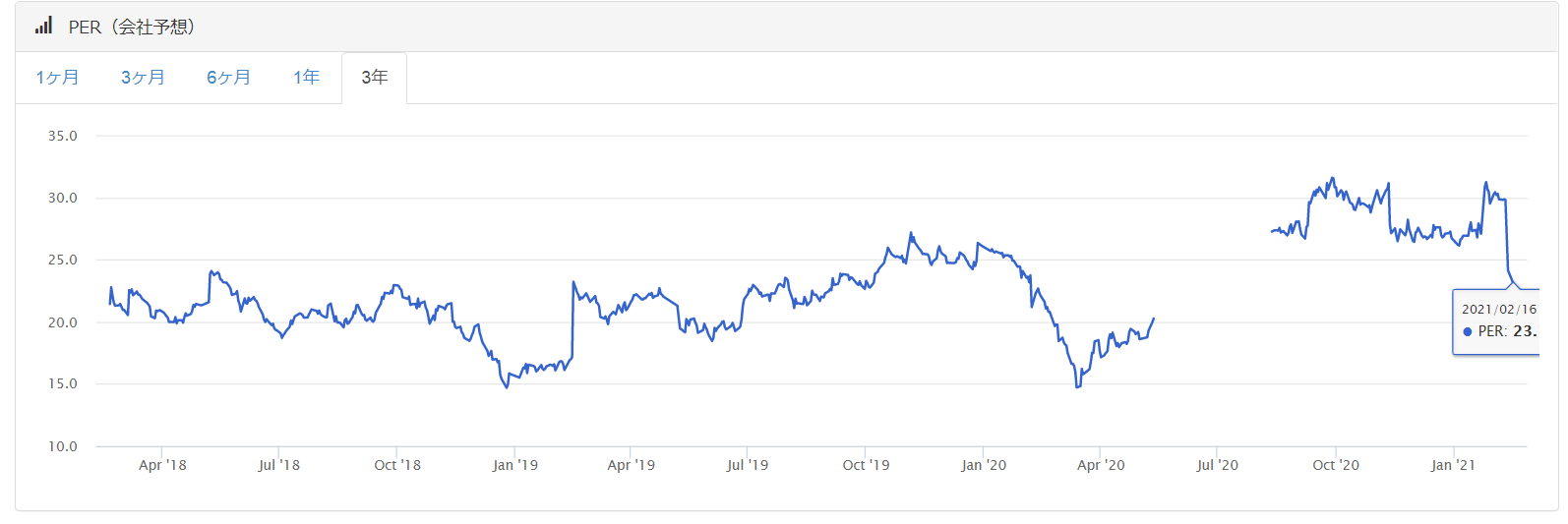

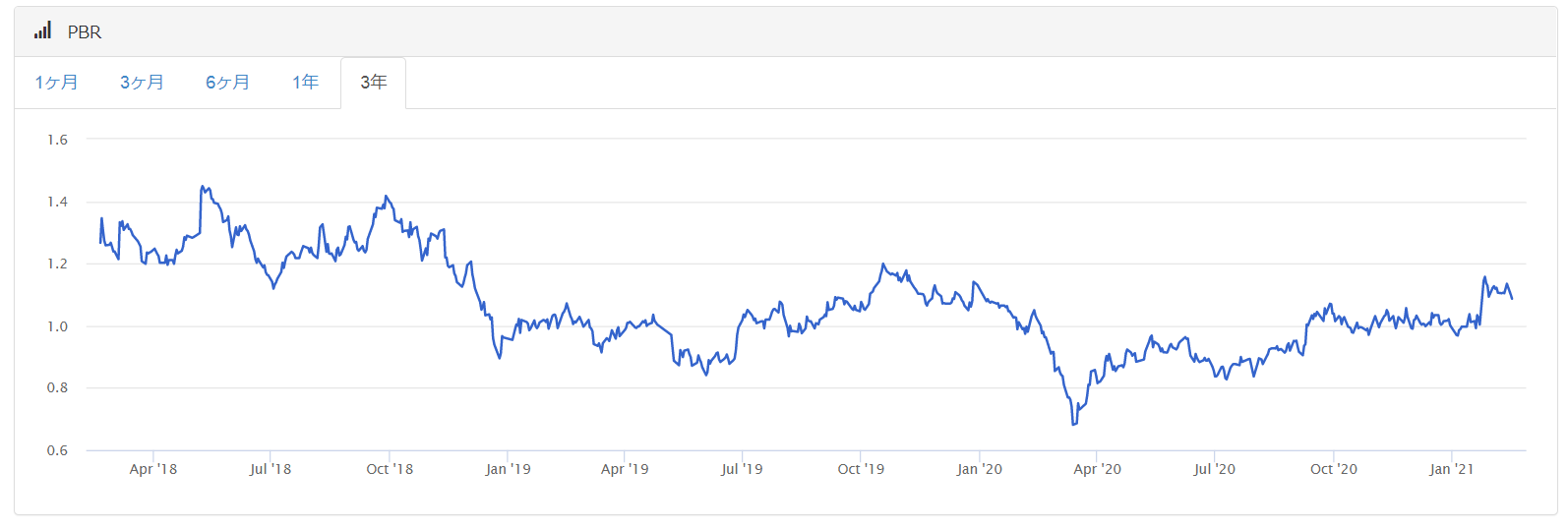

株価が割安が割高かどうかを考える指標として、PERとPBRを利用します。

<用語と基準について>

PER:株価収益率(Price Earnings Ratio)。「1株当たりの当期純利益(単に1株当たり利益、1株益ともいう)」の何倍になっているかを示す指標。15倍を目安に考えます。

PBR:株価純資産倍率(Price Book-value Ratio)。株価が直前の本決算期末の「1株当たり純資産」の何倍になっているかを示す指標。1.5倍を目安に考えます。

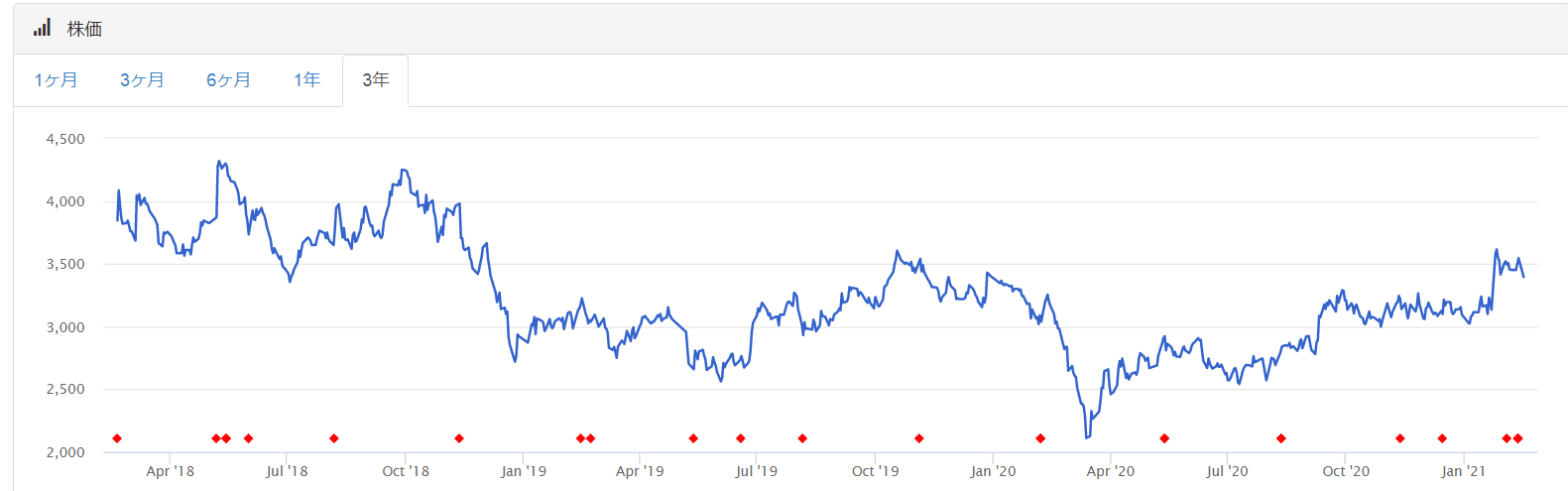

ユニオンツールの株価は2021/2/16終値で3,395円です。

これでPERとPBRを計算すると、PERは23.1倍 > 15倍。 PBRは1.1倍 < 1.5倍 となっています。

つまり、収益率から見ると割高、純資産からみると割安という結果になっています。

なお、PERとPBRの推移は以下のようになっています。

(バフェット・コードより)

株価の推移は以下の通りです。